Nội dung Thông tư 133/2016/TT-BTC

Thông tư 133/2016/TT-BTC Hướng dẫn

chế độ kế toán DN vừa và nhỏ

Điều 1. Phạm vi điều chỉnh

Thông tư này hướng dẫn nguyên tắc

ghi sổ kế toán, lập và trình bày Báo cáo tài chính của doanh nghiệp nhỏ và vừa,

không áp dụng cho việc xác định nghĩa vụ thuế của doanh nghiệp đối với ngân

sách Nhà nước.

Điều 2. Đối tượng áp dụng

1. Thông tư này áp dụng đối với các

doanh nghiệp nhỏ và vừa (bao gồm cả doanh nghiệp siêu nhỏ) thuộc mọi lĩnh vực,

mọi thành phần kinh tế theo quy định của pháp luật về hỗ trợ doanh nghiệp nhỏ

và vừa trừ doanh nghiệp Nhà nước, doanh nghiệp do Nhà nước sở hữu trên 50% vốn

điều lệ, công ty đại chúng theo quy định của pháp luật về chứng khoán, các hợp

tác xã, liên hiệp hợp tác xã theo quy định tại Luật Hợp tác xã.

2. Doanh nghiệp có quy mô nhỏ và vừa

thuộc lĩnh vực đặc thù như điện lực, dầu khí, bảo hiểm, chứng khoán … đã được

Bộ Tài chính ban hành hoặc chấp thuận áp dụng chế độ kế toán đặc thù.

Điều 3. Nguyên tắc chung

1. Doanh nghiệp nhỏ và vừa có thể lựa chọn áp dụng Chế độ kế toán doanh nghiệp ban hành theo Thông tư số 200/2014/TT-BTC ngày 22/12/2015 của Bộ Tài chính và các văn bản sửa đổi, bổ sung hoặc thay thế nhưng phải thông báo cho cơ quan thuế quản lý doanh nghiệp và phải thực hiện nhất quán trong năm tài chính. Trường hợp chuyển đổi trở lại áp dụng chế độ kế toán doanh nghiệp nhỏ và vừa theo Thông tư này thì phải thực hiện từ đầu năm tài chính và phải thông báo lại cho cơ quan Thuế.

2. Doanh nghiệp vừa và nhỏ căn cứvào

nguyên tắc kế toán, nội dung và kết cấu của các tài khoản kế toán quy định tại

Thông tư này để phản ánh và hạch toán các giao dịch kinh tế phát sinh phù hợp

với đặc điểm hoạt động và yêu cầu quản lý của đơn vị.

3. Trường hợp trong năm tài chính

doanh nghiệp có những thay đổi dẫn đến không còn thuộc đối tượng áp dụng theo

quy định tại Điều 2 Thông tư này thì được áp dụng Thông tư này cho đến hết năm

tài chính hiện tại và phải áp dụng Chế độ kế toán phù hợp với quy định của

pháp luật kể từnăm tài chính kế tiếp.

………………………………………………………..

CHƯƠNG II TÀI KHOẢN KẾTOÁN

Điều 11. Nguyên tắc kế toán tiền

1. Kế toán phải mở sổ kế toán ghi

chép hàng ngày liên tục theo trình tự phát sinh các khoản thu, chi, nhập, xuất

các loại tiền và tính ra số tồn tại quỹ và từng tài khoản ở Ngân hàng tại mọi

thời điểm để tiện cho việc kiểm tra, đối chiếu.

2. Các khoản tiền do tổ chức và cá

nhân ký cược, ký quỹ tại doanh nghiệp được quản lý và hạch toán như tiền của

doanh nghiệp.

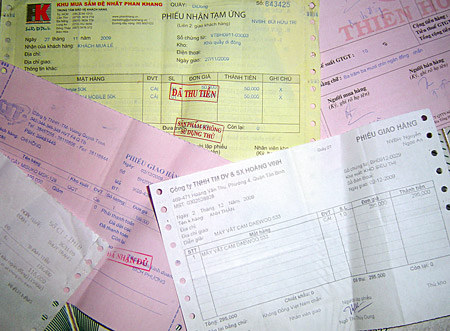

3. Khi thu, chi tiền mặt phải có

phiếu thu, phiếu chi và có đủ chữ ký theo quy định về chứng từ kế toán. Khi

hạch toán tiền gửi ngân hàng phải có giấy báo Nợ, giấy báo Có hoặc bảng sao kê

của ngân hàng.

4. Kế toán phải theo dõi chi tiết

tiền theo nguyên tệ. Khi phát sinh các giao dịch bằng ngoại tệ, kế toán phải

quy đổi ngoại tệ ra đồng tiền ghi sổ kế toán (đơn vị tiền tệ kế toán) theo

nguyên tắc:

– Bên Nợ các tài khoản tiền áp dụng

tỷgiá giao dịch thực tế;

– Bên Có các tài khoản tiền được lựa

chọn áp dụng tỷ giá ghi sổ bình quân gia quyền hoặc tỷ giá giao dịch thực tế.

Việc

xác định tỷ giá ghi sổ bình quân gia quyền, tỷ giá giao dịch thực tếthực hiện theo quy định tại Điều 52 Thông tư này.

5. Trường hợp doanh nghiệp sử dụng

tỷgiá giao dịch thực tế để hạch toán bên Có các tài khoản tiền, khoản chênh

lệch tỷ giá hối đoái phát sinh trong kỳ được ghi nhận đồng thời tại thời

điểm chi tiền hoặc ghi nhận định kỳ tùy theo đặc điểm hoạt động kinh doanh và

yêu cầu quản lý của doanh nghiệp. Đồng thời, nếu tại thời điểm c uối kỳ kế toán:

– Các TK tiền không còn số dư nguyên

tệ thì doanh nghiệp phải kết chuyển toàn bộ chênh lệch tỷ giá hối đoái phát

sinh trong kỳ vào doanh thu hoạt động tài chính hoặc chi phí tài chính của kỳ

báo cáo.

– Các TK tiền còn số dư nguyên tệ

thì doanh nghiệp phải đánh giá lại theo quy định tại Điều 52 Thông tư này.

6. Tại thời điểm lập Báo cáo tài

chính theo quy định của pháp luật doanh nghiệp phải đánh giá lại số dư ngoại tệ

theo tỷ giá chuyển khoản trung bình cuối kỳ của ngân hàng thương mại nơi

doanh nghiệp thường xuyên có giao dịch. Việc xác định tỷ giá chuyển khoản trung

bình và xử lý chênh lệch tỷ giá do đánh giá lại các TK tiền bằng ngoại tệ được

thực hiện theo quy định tại Điều 52 Thông tư này

………………………………….

NGUỒN SƯU TẦM VÀ CHỈNH SỬA